全球豆类期价弱势依旧

供应压力持续释放

考虑到美豆收获即将结束,而巴西大豆要到明年初才会开始收获,南美大豆有效供应阶段性下降,市场需求季节性转向美豆,市场关注美豆出口节奏对价格的支撑。此外中美贸易关系前景不乐观,继续压制市场情绪,美豆期价仍运行在1000美分/蒲式耳关口下方。

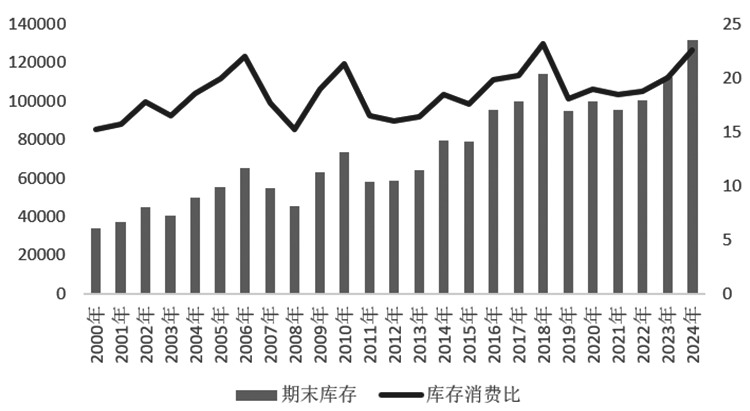

图为全球大豆期末库存和库存消费比(单位:吨,%)

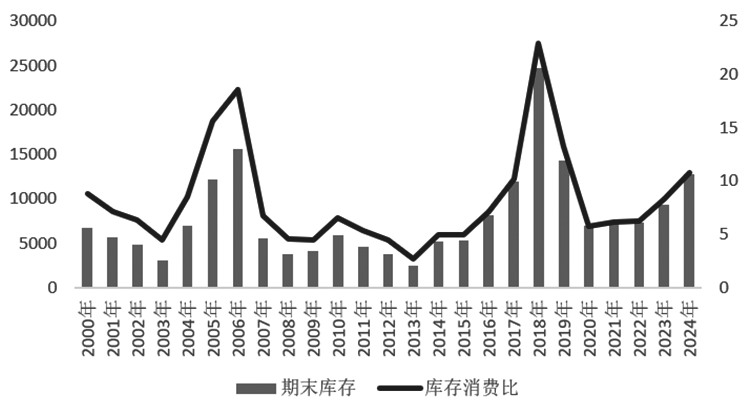

图为美豆期末库存和库存消费比(单位:千吨,%)

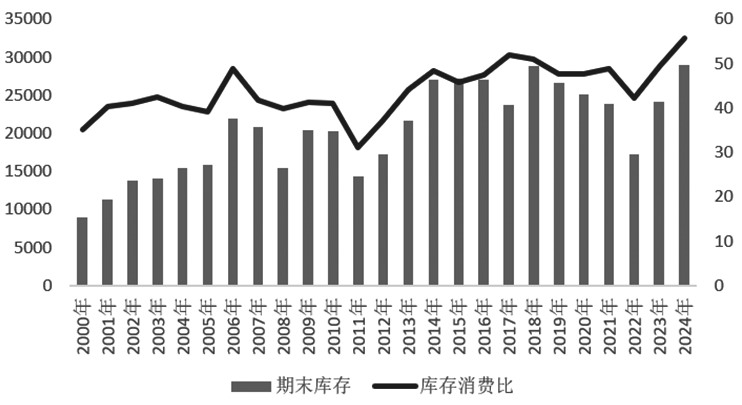

图为巴西大豆期末库存和库存消费比(单位:千吨,%)

图为阿根廷大豆期末库存和库存消费比(单位:千吨,%)

美豆期价全年震荡下行

2024年,CBOT大豆的年内高点出现在1月初的1290美分/蒲式耳。随着南美大豆收割的不断深入,南美大豆丰产预期逐渐兑现,南北美大豆出口竞争形势日趋激烈,美豆出口仍将持续受到南美大豆上市的冲击。美豆期价承接了2023年年末的高位回落趋势,年初便是2024年全年的高点。

3—5月下旬,CBOT大豆期价震荡反弹,随着美农种植面积意向报告发布日期逐渐临近,市场开始关注美豆春播前景。随着市场对天气变化关注程度的提高,美豆期价呈现明显的天气市波动特征。与此同时,巴西洪灾影响持续发酵,CBOT大豆期价从1140美分/蒲式耳反弹至1250美分/蒲式耳。

5月末—8月中旬,美豆生长状况良好,提升了市场对今年美豆的产量预期。随着美国中西部作物巡查结果进一步印证了美国大豆丰产的预期,美豆期价持续承压。美国和南美的大豆供应预期持续创出历史新高,秋季收获前美国农户加快抛售陈豆库存,对美豆期价再度构成压力。CBOT大豆期价迎来流畅的下跌行情,并在8月中旬创下955美分/蒲式耳的年内低点。

8月下旬—9月下旬,随着美豆进入收割期,市场对天气题材的关注视角逐渐完成南北美市场的切换。巴西大豆产区的天气题材持续发酵,为美豆期价累积天气风险升水。CBOT大豆期价止跌反弹至1066美分/蒲式耳。

10月初—12月末,美豆收割加速进行,创纪录丰产预期兑现。南美大豆产区旱情缓解,播种提速,作物生长期的天气形势受到关注。但是拉尼娜现象发生时间延后以及强度不断调降,令市场对天气题材的关注度有所下降。在南美大豆出口能力逐渐降低之后,美豆的出口节奏备受市场关注。尤其是在美国大选以及新政府贸易政策充满不确定性的情况下,买家防御性采购导致美豆出口装运被迫前置,市场情绪持续转弱,CBOT大豆期价再度下行,跌破1000美分/蒲式耳关口持续承压,虽然并未再创新低,却将弱势格局延续至年末。

DCE豆粕期价弹性高于美豆

2024年,DCE豆粕主要受到CBOT大豆期价的影响,1—2月下旬,在国内供应预期转向宽松的背景下,豆类价格持续承压。油厂豆粕库存压力依然较大,部分地区油厂催提货甚至胀库情况依旧明显。下游采购情绪不高,多数维持基本库存为主,DCE豆粕期价一路下行。

3—5月下旬,受降产能、限制开工、控制提货量等因素影响,部分油厂出现缺豆停机情况,整体开工率下降。随着贸易商整体心态发生转变,豆粕基差明显走强,下游饲料企业在物理库存天数历史同期低位的背景下,被动补库情况有所增加,部分饲料企业配方中提高豆粕添加比例,供需结构由此前宽松转向偏紧,豆粕价格获得较强支撑,DCE豆粕期价止跌反弹,创出年内高点——5月末的3659元/吨。

6—8月中旬,国内市场供应持续宽松。上游油厂胀库依然较为突出,贸易商卖货积极性较高,下游需求又整体表现较差,除受到催提影响之外,多数买货积极性并不高。油厂豆粕库存创下近7年来新高。油厂豆粕库存消化乏力,供强需弱格局显现,DCE豆粕期价8月下旬创下阶段性低点2908元/吨。

9—11月初,DCE豆粕期价在2930~3150元/吨区间震荡,进口大豆到港压力逐渐减轻,国内大豆库存进入去化通道。油厂开工率逐渐攀升,以按需生产为主。油厂豆粕库存高位去化,下游提货节奏保持高位,远期基差采购较为积极。受到菜粕政策面的不确定性影响,部分饲企做好修改饲料配方、降低菜粕添比的心理预期,饲料企业豆粕物理库存天数明显上升。豆类库存开始自产业链上游逐渐向下游进行转移,DCE豆粕期价获得支撑,表现强于CBOT大豆。

11月中旬—年末,随着进口大豆到港超预期,南美大豆丰产预期不断增强,DCE豆粕期价一改前期强势再度破位下行,并在12月创出年内新低2608元/吨,弱势格局延续至年末。

全球大豆产量大幅增长

从美国农业部的预估报告来看,全球油料2024/2025年度产量预计为6.8337亿吨,同比增长4.7%。从不同品种的产量变化来看,大豆、花生、棉籽的增产是主要的贡献量,虽然油菜籽和葵花籽的产量出现不同程度下降,但相比大豆庞大的增产规模,难以撼动全球油料增产的大趋势。

具体来看,大豆2024/2025年度产量预计为4.25亿吨,同比增长7.8%;花生2024/2025年度产量预计为5037万吨,同比增长1.7%;棉籽2024/2025年度产量预计为4210万吨,同比增长1.9%;棕榈仁2024/2025年度产量预计为2085万吨,同比增长3.5%;油菜籽2024/2025年度产量下降至8724万吨,同比下降2.9%;葵花籽2024/2025年度产量预计为5044万吨,同比下降10%。如果全球油料产量如期大幅增长,那么全球油料2024/2025年度的年末库存将迎来进一步修复,预计2024/2025年度全球油料库存将恢复至1.4767亿吨,同比增长12.2%,超过2018/2019年度的峰值1.3382亿吨,再创历史新高。如果美国农业部的预估实现,全球大豆2024/2025年度的库存消费比将进一步回升至22.56%。因此,决定全球油料库存能否持续修复的关键因素就在大豆品种能否如期实现增产上。

大豆市场主要关注的是南北美大豆产量的变化。

美国大豆产量方面,美国农业部预计2024/2025年度美国大豆产量为1.214亿吨,同比增长7.2%,虽然美豆总供给增幅显著,但需求同样上调。2024/2025年度美豆出口攀升至4966万吨,同比增长7.7%,同时美国国内大豆压榨消费旺盛,2024/2025年度美国大豆压榨有望攀升至6558.9万吨,同比增长5.4%。整体来看,受到期初库存攀升和产量大幅增长的双重影响,虽然出口和压榨量保持增长,却难以改变库存攀升的格局,从而导致美豆2024/2025年度期末库存进一步攀升至1279万吨,库存消费比小幅攀升至10.81%,连续4年出现回升。因此,我们看到美豆产量上调对全球大豆产量的增长带来贡献,同时期末库存的回升也对全球大豆库存的修复作出贡献。

从南美市场来看,美国农业部预计2024/2025年度巴西大豆产量为1.69亿吨,同比大幅增长10.5%,叠加年度结转期初库存攀升至4730万吨,同比大幅增长3.3%,从而导致整体总供给量攀升至1.9711亿吨,同比增长3.4%;出口量上调至1.055亿吨,同比增长1.2%;压榨量小幅下降至5400万吨,同比下降1.3%,但饲用消费增长至410万吨,同比增加6.5%。由于出口和饲用消费的增幅难以消化庞大的产量增幅,最终巴西大豆2024/2025年度期末库存攀升至3351万吨,同比增长19.8%,库存消费比也将从2023/24年度的17.18%回升至20.48%。正是由于对巴西大豆产量的乐观预估,充盈了全球大豆的供给,因此,巴西大豆产量的变化将成为市场关注的重点,也将成为影响全球大豆库存修复节奏的重要变量。

此外,从南美另一大豆主产国阿根廷市场来看,美国农业部预计2024/2025年度阿根廷大豆产量为5100万吨,同比增长5.8%;期初库存预计为1690万吨,同比增加3.2%;出口量450万吨,同比下降12%,压榨量增长至4000万吨,同比增长9.4%;饲用消费增长至760万吨,同比增长4.8%。在期初库存修复和产量延续增产的背景下,虽然压榨和饲用消费也出现增长,却难以抵挡供应增量压力,最终期末库存进一步攀升至2898万吨,同比增长20.3%;库存消费比攀升至55.62%,再创历史新高。在阿根廷大豆产量预期迎来恢复性增产的背景下,阿根廷大豆的库存也持续大幅增长,因此阿根廷大豆产量同样是助推全球大豆库存恢复进程的重要变量。

中国采购节奏影响较大

12月以来,随着进口大豆到港量的增加,国内市场供应有所改善,令港口大豆库存持续累积。截至12月13日,进口大豆港口库存仍徘徊在770万吨的高位区域。从季节性来看,仅次于2020年同期,为历史第二高水平。从采购进度看,明年2—6月船期采购明显快于往年同期。从巴西大豆贴水下跌的持续性来看,除去2023年12月下旬开始、止于2024年1月下旬的两个多月跌势,之前数年跌势持续时间多集中于4—6月,当然来自中国市场强劲需求,则是2024年2月开始巴西大豆贴水触底反弹的重要支撑。因而不难看出,南美大豆包括巴西大豆的庞大产量尤其是续航供应能力,是影响我国进口大豆供需的重要因素,尤其是在中美贸易关系前景不确定的背景下。

而事实上中国在2025年1月之前的采购节奏,对巴西大豆出口价格的影响也极其关键,也影响着此轮巴西大豆贴水的下跌持续时间。整体来看,2025年上半年,进口大豆供应有保障,即便中美贸易关系前景恶化,不仅有国家临储库存可以释放,同时巴西大豆丰产预期渐强,国内市场阶段性供应缺口或难再现。

从国内大豆平衡表的预估来看,2024/2025年度国内大豆产量为2054万吨,同比下降1.4%;期初结转库存预估为2624万吨,同比增加3.9%;进口大豆数量预估为9700万吨,同比下降2.4%。由于期初库存同比增长,因此整体供应能力依然保持稳定。国内压榨量预估为9500万吨,同比增长0.52%;食用消费量预估1550万吨,同比持平,2024/2025年度期末库存预计为2671万吨,同比增加主要来自期初库存的上调。虽然消费能力稳中偏强,但由于供应能力的提升,最终库存消费比从2023/2024年度的22.46%小幅回升至22.82%,国内大豆供应连续3年趋于宽松。

表为国内大豆供需平衡表(单位:千吨,%)

豆粕基差强势一去不返

2024年,豆粕基差未能再续前两年持续飙升行情,基差引领的现货价格辉煌行情一去不复返。近几年贸易商受伤,怕接在高位,饲料企业不敢多备货,怕造成亏损,普遍是被动的补充安全库存。今年下半年随着豆粕期价持续下行,油厂的负基差还是吸引了不少饲料厂对远期基差的采购,一度出现远期基差成交放量的情况。但随着内外盘和期现货价格的同步下行,下游采购心态再度谨慎。

4—8月,油厂豆粕库存自年内低位不足30万吨开始回升,最高升至8月中旬的144万吨,不仅到达年内高点,更是超出往年同期。9月以后,在油厂开工率下滑和市场备货需求升温的双重推动下,油厂豆粕库存迎来高位去化,并将去化趋势延续至年末,目前油厂豆粕库存已经回落至73万吨。2025年豆粕库存是否会止降回升,主要体现在备货需求的节奏上。从需求来看,由于2025年春节较早,年前的终端备货周期较短,时间较往年有所提前。12月市场需求仍对价格有支撑,供应增量压力也将快速释放,整体呈现供需两旺的格局,短期油厂豆粕库存难有大幅累积。

2025年1月,豆粕自上而下的传导是否顺畅主要取决于饲料企业和养殖端的备货心态和备货节奏,但整体来看,由于今年养殖行业产能持续修复,能繁母猪存栏量逐渐回升,养殖利润持续向好,终端需求或将保持稳中有增,关注油厂开工节奏和市场需求的匹配情况。

综合来看,2025年国内大豆期价与美豆期价的联动性减弱,内外盘阶段性走势独立。2025年上半年,随着特朗普政府上台,关税政策的调整预期不断增强,进口大豆贸易结构转变令内外盘豆类期价的联动性随之减弱,港口大豆库存高位去化。国产大豆阶段性供应压力增加,大豆价格延续2024年年末下行趋势。2025年下半年,豆类期价将围绕需求展开波动,全年大豆和豆粕期价维持趋势下行判断。2025年一季度重点关注进口大豆采购和到港节奏。在国内临储增加库存储备的背景下,国内油厂开工节奏继续影响豆粕库存累积速度,基差缺乏大幅拉升基础。2025年春节前的备货行情早于往年,需求提振下或有小幅反弹行情,但是在特朗普上台后的关键时间窗口,市场交易风格将相对谨慎,内外盘走势可能出现分化。